Hogyan kerülheti el az alulbiztosítottságot a vállalati biztosítások esetén?

avagy: miért érdemes a biztosítási szerződésben szereplő biztosítási összegeket figyelemmel kísérni?

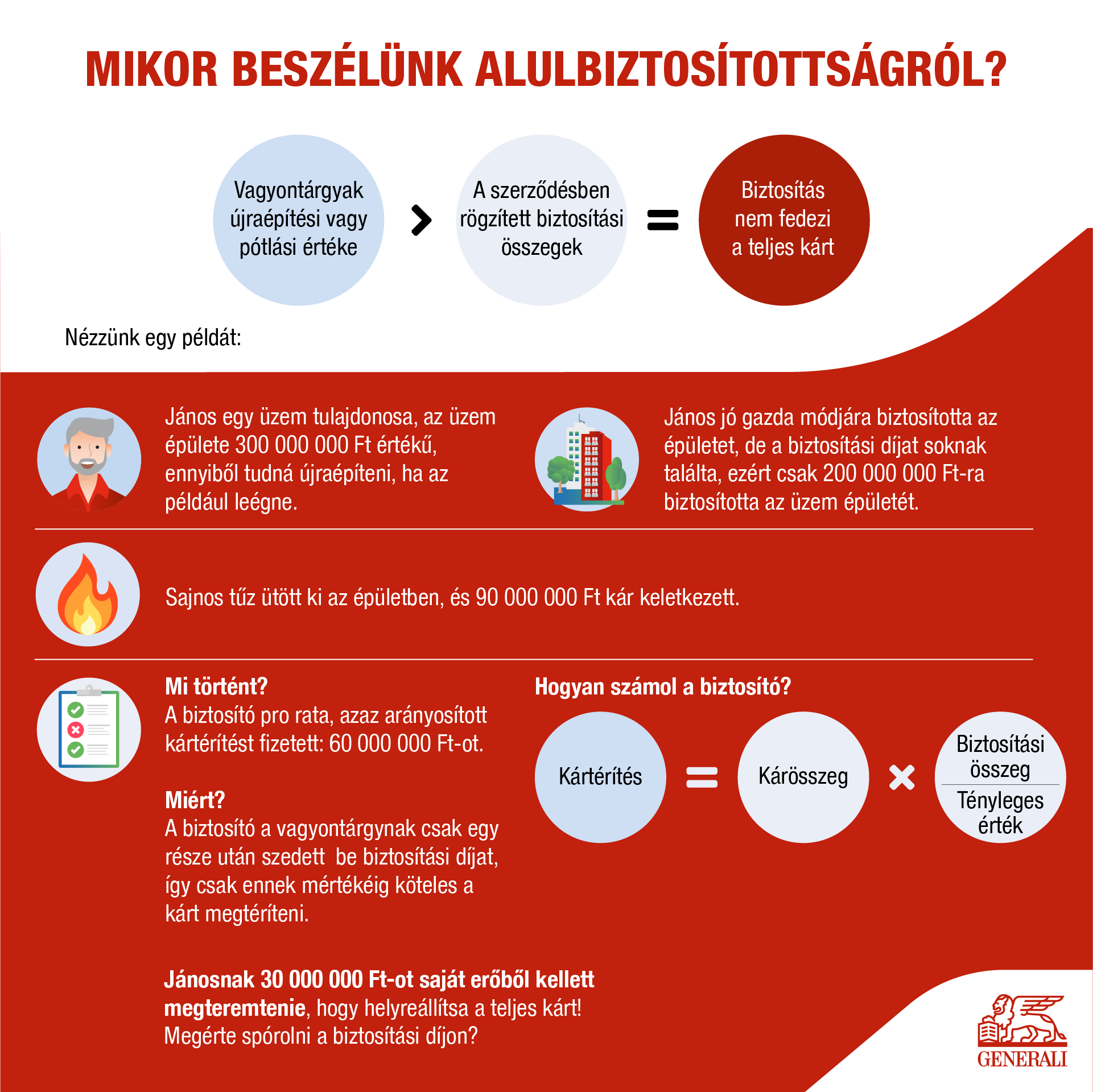

Mit jelent az alulbiztosítottság?

Ez azt jelenti, hogy ha a biztosító egy káresemény kapcsán alulbiztosítottságot állapít meg, akkor csak a kár egy részét fizeti ki, és így a hiányzó összeget saját forrásból vagy bankhitelből kell állnia vállalkozásának.

Ezért is fontos a biztosítási összeget úgy meghatározni, hogy az tükrözze a biztosított vagyontárgy tényleges értékét.

Tényleges érték alatt az épületek esetén azok újraépítési értékét, illetve az eszközök, gépek, készletek esetén azok újrabeszerzési, pótlási értékét értjük.

A MEGAJÁNLOTT BIZTOSÍTÁSI ÖSSZEG ÉS AZ ÉRTÉKKÖVETÉS FONTOSSÁGA

A biztosítási összegek meghatározásánál az épületek újraépítési, az eszközök, gépek és készletek pótlási, újrabeszerzési értékét kell figyelemben venni.

Alulbiztosítottsághoz vezethet, ha forgalmi értéken, vagy könyv szerinti bruttó értéken kerül megkötésre a szerződés, de az is veszélyt rejt, ha csak a banki hitel mértékéig biztosítja vállalkozását. Ez az összeg ugyanis kevesebb lehet, mint a vagyontárgya tényleges értéke.

A Vagyonőr vállalati vagyonbiztosítás megkötésekor javaslatot teszünk az épületek biztosítási összegére, figyelembe véve, hogy mennyibe kerülne a szerződéskötéskor az újjáépítés.

Ha ezt az összeget elfogadja, akkor a Vagyonőr szerződésben biztosított épületek esetén nem vizsgáljuk az alulbiztosítottságot, azaz, ha bekövetkezik a káresemény, akkor kifizetjük a teljes kárt a biztosítási összeg erejéig, amiből gondoskodhat a javításról, újraépítésről.

Ha nem fogadja el az általunk kalkulált és megajánlott biztosítási összeget (és alacsonyabb összeget ad meg), annak az a veszélye, hogy kár esetén a kifizetendő összeg nem fogja fedezni a javítás, újjáépítés költségeit.

Természetesen, ha úgy érzi, az épületek nagyobb értéket képviselnek, magasabb biztosítási összeget is választhat.

Fontos, hogy a biztosítási összeget külön kell meghatározni az épületekre és külön az egyes ingóság csoportokra, telephelyenkénti bontásban. Kárrendezéskor ugyanis a biztosítási összegeket a károsult vagyontárgy vonatkozásában fizetjük ki, nem pedig a biztosítási szerződés teljes biztosítási összegére vonatkozóan.

Ezt azt jelenti, hogy ha az egyik telephely olyan üzeme károsodott, ahol az újraépítési érték alatt volt a biztosítási összeg meghatározva, akkor a kifizetés összege úgy fog aránylani a teljes kár összegéhez, ahogy a károsodott épületre meghatározott biztosítási összeg aránylik az újraépítési értékhez. Hiába lenne elég a szerződés teljes biztosítási összege az újjáépítésre, akkor sem fogjuk tudni kifizetni a teljes kárt, csak a fenti arányban – hiszen a vállalkozás által fizetett biztosítási díj is az alacsonyabb biztosítási összeg függvényében lett meghatározva a szerződéskötéskor.

Ezért fontos az is, hogy biztosításkötéskor

- ne maradjanak ki a biztosítási fedezet alól telephelyek, épületek,

- és mindig ügyeljünk arra, hogy helyes négyzetméter-adatokat adjunk meg.

- Az eszközök, gépek és készletek biztosítási összegének meghatározásánál, ha azok beszerzése külföldről történik, fontos figyelembe venni a deviza árfolyamváltozását, illetve a beszerzéshez kapcsolódó költségeket is (pl. fuvarköltség, vám).

A szerződéskötés után minden évben kap tőlünk egy értesítést, az ún. értékkövetési vagy indexálási levelet. Ebben az értesítőben javaslatot teszünk arra, hogy milyen mértékben érdemes megemelni a következő biztosítási évben a maximálisan kifizethető biztosítási összegeket ahhoz, hogy értékálló legyen a biztosítása. Ha már a szerződéskötéskor nem a teljes védelemnek megfelelően lett meghatározva a biztosítási összeg, akkor sajnos az értékkövetés sem tud segíteni az alulbiztosítottság elkerülésében. . Egyébként az értékkövetési javaslatot nem köteles elfogadni, de akkor bekövetkezhet az alulbiztosítottság, ami az ún. pro rata (arányosított) kártérítés miatt hátrányos lehet a vállalkozásra nézve.

MIT JELENT A PRO RATA KÁRTÉRÍTÉS?

A Pro rata kártérítés azt jelenti, hogy a biztosító a kárt arányosan téríti meg. A kifizetett kárösszeg úgy aránylik a kár tényleges mértékéhez, ahogyan a biztosítási összeg aránylik az ingóság vagy vagyontárgy tényleges (újjáépítési vagy újrabeszerzési) értékéhez. Ha pl. egy tűzvész miatt leég az üzem egy része, akkor alulbiztosítottság esetén egészen biztosan nem fogja fedezni az újjáépítés költségeit a kifizetett kárösszeg.

Miért vannak mégis alulbiztosított szerződések?

… MERT SOKAN kevesebbet szeretnének FIZETNI A BIZTOSÍTÁSÉRT

Hogy miért? Nagyon egyszerű: ha pl. az épületre vonatkozó biztosítási összeget lecsökkenti a cég, csak hogy kevesebb legyen a biztosítási díj, tényleges kár esetén nem fogja fedezni az újjáépítés vagy javítás költségeit az általunk kifizetett összeg.

… MERT ÉVEKKEL EZELŐTTI A SZERZŐDÉS

Maradva az épületet érintő károknál, ez a gyakorlatban azt jelenti, hogy míg 10 évvel ezelőtt elég volt az újraépítésre 100 ezer Ft/nm ár, az építőanyagárak és a szakmunka díjainak emelkedése miatt ez az összeg idén már nem sok mindenre lesz elég.

MIÉRT FONTOS karbantartani a biztosításokat?

A növekvő infláció az élet minden területére kihat: nőnek többek között az alkatrészek, az építőanyagok árai, de drágul az energia, a munkabérek költsége is magasabb, és emelkednek az alapanyagárak is. „Az ipari belföldi termelői árak 2015. óta például 32 %-kal, az előző évhez képest 17 %-kal növekedtek. Az építőanyag piacon 2022-re a korábbiaknál eleve magasabb, átlagosan 10-15 százalékos áremelkedést jeleztek előre a januárban látható gyártói szándékok alapján, ehhez képest már március közepén 15-25%-kal kerültek többe az építőanyagok, mint tavaly. Az építkezések átlagos anyagköltsége január óta összességében mintegy 20 százalékkal drágult, de egyes kategóriák áremelkedése hamarosan eléri a 30 százalékot is” – írja a MABISZ. Ezek az áremelkedések pedig természetesen kihatással vannak a károk utáni helyreállítási költségekre, így, ha nincs aktualizálva a biztosítás, könnyen előfordulhat, hogy a kártérítés kevés lesz a vagyontárgy pótlásához vagy helyreállításához.

A biztosítási díj és a biztosítási összeg

A biztosítási szerződésben meghatározásra kerül

- a biztosítandó vagyontárgy (ingatlan, vagyontárgyak stb.),

- a biztosítási események, amire a biztosítási szolgáltatás szól (pl. vihar, betörés, csőtörés stb.),

- a kockázatokhoz és a vagyontárgyakhoz tartozó biztosítási összeg, ami megmutatja, hogy egyes károk esetén maximálisan mennyit fizethetünk.

- A biztosítási díjat ezek függvényében, illetve a díjfizetési paraméterek és kedvezmények alapján állapítjuk meg.

ALACSONY KÁRKIFIZETÉS VAGY MAGASABB DÍJ? MI ÉRI MEG JOBBAN?

Ha a biztosítási összeget megemeljük, akkor ez automatikusan a biztosítási díj növekedését is maga után vonja, ami érthetően gondot okozhat egy cég működésében. Azonban azt mindenképpen érdemes végig gondolni, hogy egy alulbiztosított szerződés alapján járó elégtelen kártérítés esetén nem jár-e rosszabbul a vállalkozás, mintha a biztosítási díj növekedése miatt relatíve kisebb összegű többletkiadást realizálunk.

Mi történt volna, ha aktualizálja a biztosítási összeget, és 120 M Ft biztosítási összeget választ? Ekkor a biztosítás fedezte volna a teljes kárt, a 45 M Ft-ot. És mennyi lett volna az éves biztosítási díj? 129 805 Ft, ami havi szinten 2430 Ft többletkiadást jelentett volna a vállalkozásnak.

ELKERÜLHETJÜK AZ ALULBIZTOSÍTOTTSÁGOT JELENTŐS DÍJEMELÉS NÉLKÜL?

Igen. Értelemszerűen vannak olyan esetek is, amikor a díjemelést mindenképp szeretné elkerülni az ügyfelünk. Erre is tudunk javaslatot tenni. A fenti példák esetében önrész nélkül kötötték meg a szerződést. Ha önrésszel kerül megkötésre, módosításra a biztosítás, spórolhatunk a díjon úgy, hogy nem kell szembenézni az alulbiztosítás veszélyével.

Mit tehet azért, hogy megfelelő biztosítása legyen?

A biztosítás megkötésekor:

- A biztosító által ajánlott épületértéket javasolt alkalmazni, mert ebben az esetben a biztosító nem alkalmaz az alulbiztosítottság miatt arányosított, azaz pro rata kártérítést.

- Ha az átlagosnál drágább kivitelű az épület, akkor szükség lehet a biztosító által ajánlott biztosítási összegnél is magasabb érték választására, hogy akkor is fedezze a biztosítás az épület újjáépítéshez szükséges összeget, ha az például egy tűz esetén teljesen leég.

- Az eszközöket, gépeket és a készleteket azok újrabeszerzési értékén kell biztosítani.

- Külföldi beszerzés esetén érdemes számolni a várható deviza árfolyamnövekedéssel és a járulékos költségekkel is a biztosítási összeg meghatározása során

A biztosítás megkötése után:

- Magas infláció esetén évente, kétévente érdemes felülvizsgálni a biztosítási szerződést.

ELLENŐRIZZE VAGYONŐR VÁLLALATI BIZTOSÍTÁSÁT ÖN IS!

Ne feledje, tanácsadója, biztosításközvetítője bármikor ellenőrizni tudja kérésére a szerződésedben szereplő biztosítási összegeket.

Ha még nem tette meg, érdemes regisztrálni néhány perc alatt a MyGenerali online szerződéskezelőbe, mert ott bármikor ellenőrizni tudja a céges szerződések adatait.

Biztosítási összeg: az a kötvényen is rögzített összeg, amit a biztosító kár esetén maximálisan kifizethet a biztosítási feltételek alapján.

Biztosítási díj: az az összeg, amit a szerződő fizet a biztosítónak, cserébe azért, hogy kár esetén a biztosítási feltételekben rögzítettek szerint biztosítási szolgáltatásban részesüljön.

Alulbiztosítottság: Az alulbiztosítottság az az állapot, amikor a biztosított vagyontárgy tényleges értéke meghaladja a szerződésben rögzített, kár esetén kifizetendő biztosítási összeget.

Infláció: A pénz vásárlóerejének romlása az árszínvonal folyamatos emelkedése mellett.

Árindex: az infláció, áremelkedés mérésére szolgáló indexszám. Méri az áruk, termékek és szolgáltatások árának átlagos változását egy meghatározott időintervallumon belül.

DÁP bejelentkezés beállítása

DÁP bejelentkezés beállítása